ابر ایچیموکو (Ichimoku Cloud ) چیست؟

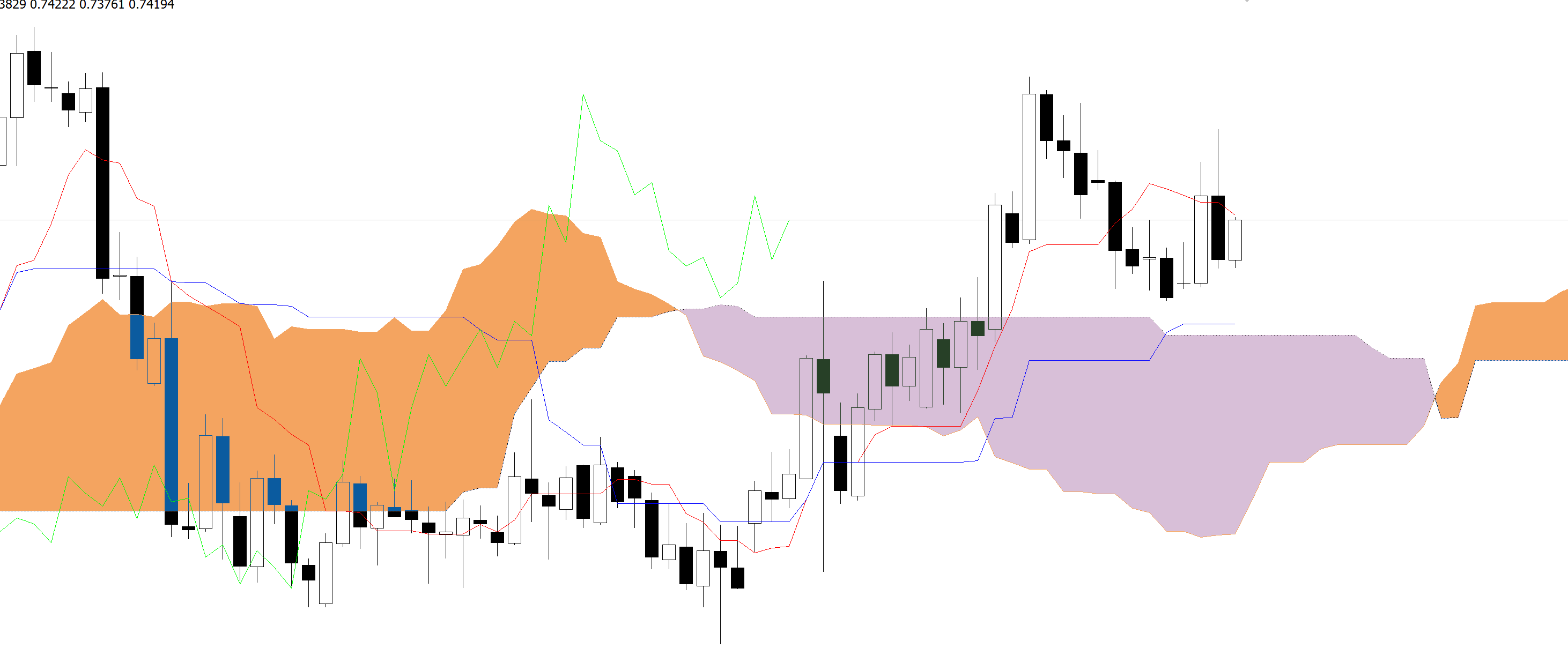

ابر ایچیموکو (Ichimoku Cloud) روشی برای تحلیل تکنیکال است که شاخص های متعددی را در یک نمودار خاص ترکیب می کند. این روش در نمودار های کندل استیک به عنوان یک ابزار ترید مورد استفاده قرار می گیرد که بینش هایی را در مورد مناطق حمایت و مقاومت قیمت فراهم می کند. از آن همچنین به عنوان یک ابزار پیش بینی هم استفاده می شود و بسیاری از تریدر ها وقتی که سعی می کنند جهت روند های آینده و حرکت آنی بازار را تعیین کنند، از آن استفاده می کنند.

این استراتژی چگونه کار می کند؟

سیستم ابر ایچیموکو داده ها را بر اساس شاخص های مقدم و متاخر نمایش می دهد که از پنج خط تشکیل شده است:

۱- خط تبدیل (Tenkan-Sen): میانگین متحرک دوره ۹

۲- خط مبنا (Kijun-Sen): میانگین متحرک دوره ۲۶

۳- محدوده مقدم A یا Senkou Span A: میانگین متحرک خطوط تبدیل و مبنا که ۲۶ دوره را در آینده پیش بینی می کند.

۴- محدوده مقدم B یا Senkou Span B: میانگین متحرک دوره ۵۲ که ۲۶ دوره را در آینده پیش بینی می کند.

۵- محدوده تاخیری (Chikou Span): قیمت بسته شدن دوره حال حاضر که ۲۶ دوره در گذشته را طرح ریزی کرده است.

فضای بین محدوده مقدم A و محدوده مقدم B چیزی است که ابر را ایجاد می کند و این احتمالا برجسته ترین عنصر سیستم ایچیموکو می باشد. آن دو خط ۲۶ دوره در آینده را طرح ریزی می کنند و بینش هایی پیش بینیگرانه را فراهم می کنند و به همین دلیل به عنوان شاخص های مقدم تعبیر می شوند. از طرف دیگر، محدوده Chikou یک شاخص تاخیری است که ۲۶ دوره در گذشته را طرح ریزی می کند.

معمولا ابر ها به صورت سبز یا قرمز نمایش داده می شوند و به این ترتیب خواندن آسان تر می شود. یک ابر سبز زمانی ایجاد می شود که محدوده مقدم A بالاتر از محدوده مقدم B باشد. به طور طبیعی، یک ابر قرمز نتیجه موقعیت متضاد تشکیل ابر سبز می باشد.

شایان توجه است که بر خلاف روش های دیگر، میانگین های متحرکی که توسط استراتژی ایچیموکو مورد استفاده قرار می گیرند بر اساس قیمت بسته شدن شمع ها نیستند. در عوض، این میانگین ها بر اساس نقاط بالا و پایینی محاسبه می شوند که در داخل یک دوره داده شده ثبت شده اند. به عنوان مثال، معادله استاندارد برای یک خط تبدیل ۹ روز به صورت زیر می باشد:

Conversion Line= (9d high + 9d low)/2

تنظیمات ایچیموکو

بعد از بیش از سه دهه تحقیق و آزمایش، Goichi Hosada نتیجه گرفت که تنظیمات (۵۲، ۲۶، ۹) بهترین نتایج را به همراه دارند. در آن زمان، برنامه تجاری ژاپن شامل شنبه ها نیز بود، بنابراین عدد ۹ ارائه دهنده یک هفته و نیم بود. اعداد ۲۶ و ۵۲ به ترتیب ارائه دهنده یک و دو ماه بودند.

در حالی که این تنظیمات هنوز هم در اکثر فضا های ترید ارجح هستند اما کارشناسان چارت همیشه قادر به تنظیم آنها در ارتباط با استراتژی های گوناگون هستند. به عنوان مثال در بازار های ارز دیجیتال بسیاری از تریدر ها تنظیمات ایچیموکو را طوری تنظیم می کنند که انعکاس دهنده یک بازار همیشگی و بدون تعطیلی باشد و اغلب تنظیمات را به (۶۰، ۳۰، ۱۰) تغییر می دهند. تعدادی حتی از این هم فراتر می روند و تنظیمات را به صورت (۱۲۰، ۶۰، ۲۰) در نظر می گیرند تا سیگنال های اشتباه را با این روش تقلیل دهند.

هنوز هم مباحثات ادامه داری در مورد اینکه تغییر دادن تنظیمات چقدر می تواند موثر باشد، وجود دارد. در حالی که بعضی انجام دادن تنظیمات را منطقی می دانند، دیگران ادعا می کنند که ترک کردن تنظیمات استاندارد توازن سیستم را بر هم می زند و بسیاری از سیگنال های نامعتبر را تولید می کند.

سیگنال های ترید ایچیموکو

ابر ایچیموکو به دلیل وجود عناصر متعدد انواع مختلفی از سیگنال ها را تولید می کند. ما می توانیم آنها را به سیگنال های دنباله رو روند و سیگنال های حرکت آنی تقسیم بندی کنیم.

سیگنال های حرکت آنی بر طبق رابطه بین قیمت بازار، خط مبنا و خط تبدیل ایجاد می شوند. سیگنال های حرکت آنی صعودی وقتی ایجاد می شوند که خط تبدیل و قیمت بازار هر دو و یا یکی از آنها در بالای خط مبنا حرکت کند. سیگنال های حرکت آنی نزولی وقتی ایجاد می شوند که هر دوی خط مبنا و قیمت بازار و یا یکی از آنها در زیر خط مبنا حرکت کند. برخورد بین خط تبدیل و خط مبنا اغلب به عنوان صلیب TK شناخته شده است.

سیگنال های دنباله رو روند بر طبق رنگ ابر و موقعیت قیمت بازار در ارتباط با ابر ایجاد می شوند. همچنان که ذکر شد، رنگ ابر انعکاس دهنده تفاوت بین محدوده های مقدم A و B می باشد.

به بیان ساده، وقتی قیمت ها همواره در بالای ابر ها هستند، احتمال بالاتری می رود که دارایی روند رو به بالا داشته باشد. بر عکس، حرکت قیمت ها در پایین ابر ها ممکن است به عنوان یک نشانه نزولی تعبیر شود و روند نزولی را نشان دهد. گاها استثنا هایی پیش می آید و وقتی که قیمت ها در داخل ابر به کناره ها حرکت می کنند، روند را می توان خنثی در نظر گرفت.

محدوده تاخیری عنصر دیگری است که به تریدر ها کمک می کند که برگشت های احتمالی روند را شناسایی و تایید کنند. آن بینش هایی را در زمینه قدرت اقدام قیمت فراهم می کند و احتمالا روند صعودی را وقتی که در بالای قیمت های بازار حرکت می کند، تایید می نماید و همچنین وقتی که در زیر قیمت ها حرکت می کند نیز روند نزولی را تایید می کند. معمولا محدوده تاخیری در ارتباط با دیگر مولفه های ابر ایچیموکو مورد استفاده قرار می گیرد نه به تنهایی.

می توان بحث را این چنین خلاصه نمود:

۱- سیگنال های حرکت آنی

قیمت بازار در بالا (صعودی) یا پایین (نزولی) خط مبنا حرکت می کند.

صلیب TK: خط تبدیل در بالا (صعودی) یا پایین (نزولی) خط مبنا حرکت می کند.

۲- سیگنال های دنباله رو روند

قیمت بازار در بالا (صعودی) یا پایین (نزولی) ابر حرکت می کند.

رنگ ابر از قرمز به سبز تغییر می کند (صعودی) و یا از سبز به قرمز تغییر می کند (نزولی).

محدوده تاخیری در بالا (صعودی) یا پایین (نزولی) قیمت های بازار است.

سطوح مقاومت و حمایت

نمودار ایچیموکو همچنین می تواند برای شناسایی مناطق حمایت و مقاومت مورد استفاده قرار گیرد. معمولا محدوده مقدم A به عنوان یک خط حمایتی در خلال روند های رو به بالا و به عنوان یک خط مقاومت در خلال روند های رو به پایین عمل می کند. در هر دو مورد، کندل استیک ها تمایل دارند که نزدیک تر به محدوده مقدم A حرکت کنند اما اگر قیمت به داخل ابر حرکت کند، محدوده مقدم B ممکن است به عنوان خط مقاومت یا حمایت عمل کند. این حقیقت که هر دو محدوده های مقدم ۲۶ دوره در آینده را طرح ریزی می کنند به تریدر ها اجازه می دهد که مناطق حمایت و مقاومت احتمالی را پیش بینی کنند.

قدرت سیگنال

قدرت سیگنال هایی که توسط ابر ایچیموکو ایجاد می شوند تا حدود زیادی بستگی به این دارد که آیا آنها در ارتباط با روند گسترده تر سقوط می کنند یا نه. سیگنالی که بخشی از یک سیگنال بزرگتر باشد، به وضوح روند را تعریف کرده است و همیشه قوی تر از سیگنالی است که به طور مختصر و در جهت عکس سیگنال شایع ظاهر شده است.

به عبارت دیگر، اگر یک سیگنال صعودی در مطابقت با یک روند صعودی روی ندهد، ممکن است گمراه کننده باشد. بنابراین هر وقتی که سیگنال ایجاد می شود، شناسایی رنگ و موقعیت ابر مهم است. حجم ترید نیز چیزی است که باید مورد توجه قرار داد.

به یاد داشته باشید که استفاده از ایچیموکو با تایم فریم های کوتاه تر می تواند مقدار زیادی همهمه و سیگنال های اشتباه ایجاد کند. به طور کلی می توان گفت که تایم فریم های طولانی تر (نمودار های روزانه، هفتگی و ماهیانه) سیگنال های معتبر تری را فراهم خواهد کرد.

در نهایت

Goichi Hosada بیش از سی سال از زندگی خود را به ایجاد و پالایش سیستم ایچیموکو اختصاص داد که در حال حاضر این سیستم توسط میلیون ها تریدر در سراسر جهان مورد استفاده قرار می گیرد. ابر های ایچیموکو به عنوان یک روش نموداری جامع برای شناسایی روند های بازار و حرکت آنی مورد استفاده قرار می گیرد. همچنین محدوده های مقدم به کارشناسان چارت کمک می کند که سطوح مقاومت و حمایت احتمالی را که هنوز تست نشده اند، پیش بینی نمایند.

اگرچه نمودار ها در نگاه اول ممکن است خیلی پیچیده و شلوغ باشند، آنها مانند دیگر روش های تحلیل تکنیکال متکی بر ورودی های بشری ذهنی نیستند. و علی الرغم بحث های ادامه دار در مورد تنظیمات ایچیموکو، استفاده از این استراتژی نسبتا آسان است.

این شاخص هم مانند دیگر شاخص ها باید به همراه تکنیک های دیگر مورد استفاده قرار گیرد تا روند ها را به درستی تایید کند و خطرات ترید را به حداقل برساند. مقدار صرف اطلاعاتی که این نمودار نمایش می دهد ممکن است برای مبتدیان جامع باشد. تریدر های مبتدی بهتر است که قبل از کار کردن با ابر ایچیموکو ابتدا با شاخص های اصلی کار کنند.

2 دیدگاه

به گفتگوی ما بپیوندید و دیدگاه خود را با ما در میان بگذارید.

باسلام ودرود واقعا مطالب عالی .حتی در دوره جامع ارز دیجیتال هم این مطالب رو ندیدم سپازگزارم

با درود فراوان

مطالب عالی…